La Comisión Europea acaba de ultimar un proyecto de nueva Directiva reguladora de los impuestos especiales sobre la electricidad y productos energéticos, destinada a sustituir a la actualmente vigente 2003/96.

Dicha propuesta se fundamenta en el conocido como “Pacto Verde Europeo”, una de cuyas manifestaciones es la llamada “Ley Europea del Clima”, la cual dibuja un horizonte, en la acción medioambiental de la Unión, hasta el 2050, cuando se alcanzaría la “neutralidad climática”, y prevé, en una primera etapa, a concluir en el 2030, la reducción de las emisiones de gases de efecto invernadero en un 55% con respecto a las existentes en 1990.

Dentro del paquete legislativo diseñado para el logro de tal fin se encuentra, en el ámbito de la fiscalidad indirecta, la que será, si se cumplen las expectativas, la nueva Directiva reguladora de los impuestos especiales sobre la electricidad y los productos energéticos, aplicable a partir del 1 de enero de 2023.

Como se indica en la Exposición de Motivos de la propuesta de la Comisión Europea, dicha norma se hace absolutamente necesaria, en el contexto actual de actuaciones globales encaminadas a la reducción de los perjuicios causados por la contaminación atmosférica, al menos por cuatro razones de peso.

La primera de ellas, por el hecho de que la vigente Directiva, del año 2003, se ha quedado muy atrás en orden a resolver los efectos nocivos derivados de la utilización de los hidrocarburos fósiles, puesto que no discrimina en favor de los biocarburantes, que reciben el mismo impacto fiscal y cuya producción y uso no se está incentivando, por tanto, adecuadamente.

Una normativa fiscal en la que está ausente una clara diferenciación entre los productos fósiles y los derivados de energías renovables está primando, en el fondo, según el órgano ejecutivo europeo, el uso de los primeros, lo que entra en profunda contradicción con la política medioambiental consensuada por los Estados miembros de la Unión para los próximos veinticinco años.

La segunda razón es que la norma actual, tal y como está concebida, se decanta, en realidad, en favor del uso de los hidrocarburos fósiles, para los que se regulan ventajas específicas en forma de exenciones, devoluciones o tipos impositivos reducidos. Esa es otra manera clara de promover la masiva utilización de gasolinas y gasóleos mientras se produce un estancamiento o un lento avance en el empleo de biocarburantes, al menos en el sector privado.

En efecto, la Directiva 2003/96 abre la puerta a la regulación por los Estados miembros de importantes incentivos fiscales vinculados al uso de los derivados del petróleo, algo que no ha sido corregido hasta la fecha y que no puede encontrar amparo bajo el paraguas del paquete legislativo “Fit for 55”, preparado por la Unión para lograr las metas enunciadas en el Pacto Verde.

Un tercer motivo es que los tipos impositivos mínimos fijados en la Directiva 2003/96 están muy alejados de la realidad y en absoluto contribuyen al deseado objetivo de aproximación entre los Estados miembros, que de facto se alejan cada vez más del mismo abriendo brechas tarifarias entre ellos, por lo que debe hacerse una profunda revisión al respecto.

Por último, algunos aspectos de la normativa actual acusan una cierta falta de claridad, como ocurre en el caso de los productos incluidos y excluidos de la imposición, requiriéndose, en este sentido, una mayor precisión conceptual.

Teniendo en cuenta lo anterior la propuesta de Directiva, además de incluir de manera expresa en el ámbito objetivo de estos impuestos productos como el alcohol, el hidrógeno o el ETBE (Etil Ter Butil Eter), tiende a regular tipos impositivos discriminatorios en favor de la electricidad, los biocarburantes y el “biogás” tal como se definen en la Directiva 2018/2001 relativa al fomento del uso de energía procedente de fuentes renovables, e incluso de ciertos productos fósiles menos contaminantes (como el gas natural o los GLP) que pueden contribuir a la descarbonización, gravando al nivel más elevado, por el contrario, la gasolina y el gasóleo, y recortando muchos de los incentivos fiscales existentes hasta ahora para los hidrocarburos fósiles. De este modo, aunque se mantienen tipos reducidos (de carácter potestativo) para el gasóleo usado en calefacción, agricultura, motores estacionarios o maquinaria y vehículos de obras públicas, los niveles establecidos son superiores a los correspondientes a los productos energéticos menos contaminantes, y las vigentes exenciones relativas al uso de hidrocarburos fósiles en la cogeneración y el transporte público se trasformarán, con la nueva norma, en tipos reducidos potestativos. En cuanto a los usos de hidrocarburos fósiles en al transporte marítimo y aéreo, se articulan también tipos reducidos en lugar de exenciones plenas, si bien en el caso del transporte aéreo únicamente estarán en vigor durante un periodo transitorio de diez años, tras el que el beneficio fiscal dejará de existir.

Como se ve, el cambio en el tratamiento fiscal de los productos energéticos podría ser radical en un futuro próximo, por lo que las empresas han de estar preparadas, desde ahora, para actuar en consecuencia, adoptando fuentes energéticas limpias con una imposición más favorable que la que habrá de recaer en el futuro sobre los productos derivados del petróleo.

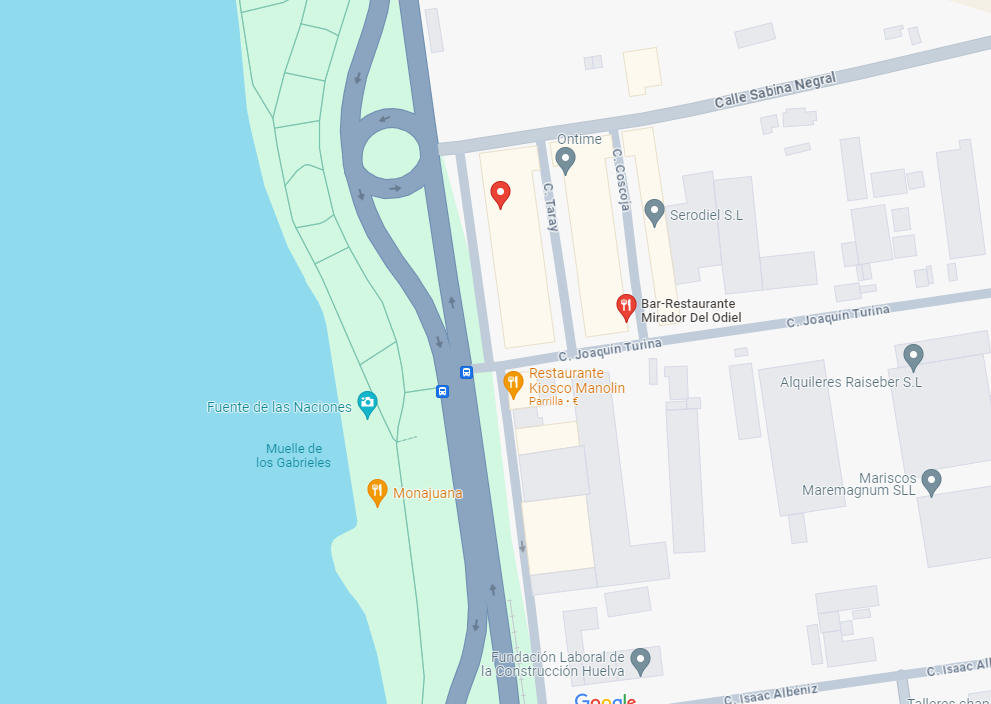

Ante cualquier duda, nuestro equipo queda a su disposición.